投資マンション基礎知識

不動産投資の利回りはどのくらいが平均?利回りを高めるポイントも解説

不動産投資は長期的な資産形成の手段として人気がありますが、その成功の鍵を握るのが「利回り」です。では、不動産投資の平均利回りはどのくらいなのでしょうか。また、高い利回りを実現するにはどうすればよいのでしょうか。不動産投資における利回りの基礎知識から、物件タイプ別・地域別の平均利回り、さらには利回りを高めるポイントまで詳しく解説していきます。

目次

不動産投資における利回りの基礎知識

まずは、不動産投資における利回りの基本的な概念について理解しましょう。

不動産投資の利回りとは

不動産投資の利回りとは、投資した金額に対して得られる収益の割合を示す指標です。簡単に言えば、投資の効率性や収益性を表す数値といえます。利回りが高いほど、投資効率が良いとされますが、同時にリスクも高くなる傾向があります。

利回りの種類

不動産投資の利回りには主に3種類あります。それぞれの特徴を見ていきましょう。

表面利回り

表面利回りは、最も簡単に計算できる利回りです。年間の家賃収入を物件価格で割って算出します。ただし、諸経費を考慮していないため、実際の収益性とは乖離がある点に注意が必要です。

実質利回り

実質利回りは、年間の家賃収入から諸経費(固定資産税、管理費、修繕費など)を差し引いた実際の純収入を物件価格で割って算出します。表面利回りよりも現実的な収益性を反映していますが、計算が複雑になります。

想定利回り

想定利回りは、将来の家賃収入や経費、物件価値の変動などを予測して算出する利回りです。長期的な投資計画を立てる際に使用されますが、予測が難しく不確実性が高いという特徴があります。

利回りの計算方法

それでは、実際に利回りを計算する方法を見ていきましょう。

表面利回りの計算方法

表面利回りの計算式は、(年間家賃収入 ÷ 物件価格) × 100 です。例えば、3,000万円の物件で月額家賃が15万円の場合、年間家賃収入は180万円となります。この場合の表面利回りは、(180万円 ÷ 3,000万円) × 100 = 6%となります。

実質利回りの計算方法

実質利回りの計算式は、((年間家賃収入 – 年間諸経費) ÷ 物件価格) × 100 です。先ほどの例で、年間諸経費が50万円の場合、実質利回りは ((180万円 – 50万円) ÷ 3,000万円) × 100 = 4.33%となります。このように、実質利回りは表面利回りよりも低くなるのが一般的です。

ファイナンシャル・プランナーによる

みらい収支シミュレーションはこちら

不動産投資の利回り平均相場

次に、実際の不動産投資における平均的な利回りについて、物件タイプ別、地域別に見ていきましょう。

物件タイプ別の平均利回り

不動産投資の対象となる物件には様々なタイプがあり、それぞれ特徴的な利回りの傾向があります。

区分マンションの平均利回り

区分マンションは、一棟のマンションの一室を購入して投資する形態です。比較的少額から始められる反面、利回りは他の物件タイプと比べて低めです。

投資物件のポータルサイト「健美家」が公開している「収益物件市場動向 四半期レポート(2024年4月~6月期)」によると、2024年4月~6月に同サイトに掲載された区分マンションの平均利回りは6.86%でした。

健美家「収益物件市場動向 四半期レポート(2024年4月~6月期)」より

上記グラフを見ても分かるとおり、全国的に区分マンションの価格は上昇しており、それに伴って利回りは下がっていることが分かります。

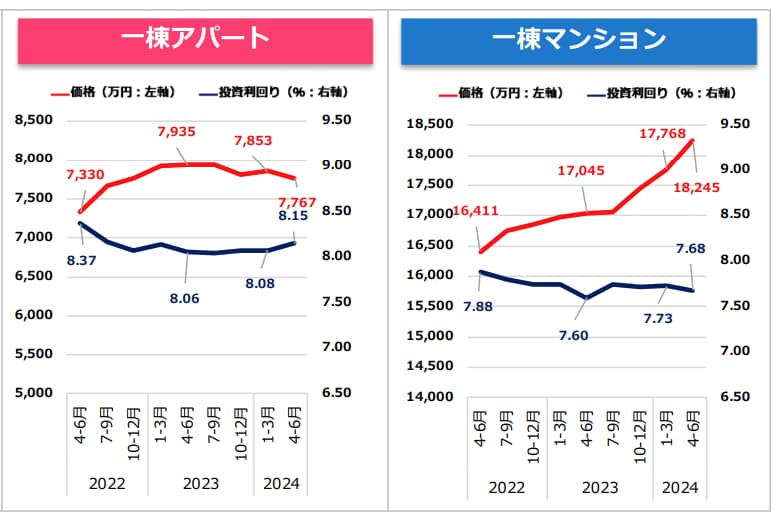

一棟アパート・マンションの平均利回り

一棟アパートやマンションは、建物全体を購入して運用する形態です。初期投資額は大きくなりますが、区分マンションよりも高い利回りが期待できます。

同じく、健美家の調査によると下記のとおりです。

健美家「収益物件市場動向 四半期レポート(2024年4月~6月期)」より

2024年4月~6月で掲載された物件では、一棟アパートの利回りは8.15%、一棟マンションは7.68%でした。特に一棟マンションの価格が上昇しており、利回りに影響が出ているようです。

戸建て投資の平均利回り

戸建て投資は、一軒家を購入して賃貸に出す形態です。立地や物件の状態によって大きく変動しますが、ファミリー層やペットを飼育する世帯が入居するため、長期入居が魅力的です。

東日本不動産流通機構の「年報マーケットウォッチ2023年度」における首都圏の賃貸戸建ての売買データから試算します。

2023年度、首都圏で取引された戸建ての平均価格は3,908万円でした。また貸家の賃貸成約情報を見てみると、平均の成約賃料は12.8万円でした。これらの数字から利回りは3.93%であると試算できます。

地域別の平均利回り

不動産投資の利回りは、物件の所在地によっても大きく異なります。

都心部の平均利回り

東京、大阪、名古屋などの大都市中心部では、物件価格が高いため、利回りは相対的に低くなる傾向があります。

| 首都圏 | 東海 | 関西 | |

|---|---|---|---|

| 区分マンション | 6.35% | 9.49% | 6.92% |

| 一棟アパート | 7.58% | 9.04% | 8.79% |

| 一棟マンション | 6.80% | 9.27% | 8.23% |

「収益物件市場動向 四半期レポート(2024年4月~6月期)」より集計

地方都市の平均利回り

地方都市では、物件価格が比較的安いため、都心部よりも高い利回りが期待できます。

| 北海道 | 東北 | 中国・四国 | |

|---|---|---|---|

| 区分マンション | 11.66% | 12.35% | 12.56% |

| 一棟アパート | 11.54% | 11.18% | 11.79% |

| 一棟マンション | 8.74% | 8.73% | 11.84% |

「収益物件市場動向 四半期レポート(2024年4月~6月期)」より集計

地方の中核都市では、区分マンションで10%以上、一棟物件で8~12%程度の利回りも珍しくありません。ただし、人口減少や経済状況によっては、将来的な需要の減少リスクがあることも考慮する必要があります。

関連記事:不動産投資の利回り最低ラインとは?利回りの目安と計算方法について解説

利回りに関する重要ポイント

利回りを考える上で、いくつか押さえておくべき重要なポイントがあります。

高利回り物件の特徴と注意点

高利回りの物件には、いくつかの特徴や注意点があります。まず、立地が良くない場合が多いです。交通の便が悪かったり、周辺環境が整っていなかったりすることがあります。また、築年数が古い物件も多く、将来的に修繕費用がかさむ可能性があります。

管理状態が悪い物件も高利回りになりやすく、入居者の回転が早かったり、空室率が高かったりする傾向があります。さらに、将来的な価値下落リスクが高い地域、例えば人口減少が進んでいる地域や経済が停滞している地域にある物件も、高利回りになることがあります。

高利回りの物件を検討する際は、なぜその物件の利回りが高いのか、慎重に分析する必要があります。表面的な数字だけでなく、実質的な収益性やリスクを十分に検討しましょう。

低利回りでも検討すべき物件の特徴

一方で、低利回りでも検討に値する物件もあります。例えば、優良な立地にある物件は、利回りは低くても安定した需要が見込めます。交通の便が良く、生活利便施設が充実している地域にある物件は、長期的に見て価値が下がりにくい傾向があります。

また、将来的な発展が期待できる地域にある物件も注目に値します。再開発計画がある地域や、大企業の進出が予定されている地域などは、現在の利回りは低くても、将来的に価値が上がる可能性があります。

学生街やオフィス街近くの物件も、安定した需要が見込めるため、低利回りでも検討の価値があります。さらに、築浅で管理状態が良好な物件は、当面の修繕費用が少なく、長期的に見て安定した収入が期待できます。

利回り以外のチェックポイント

不動産投資を検討する際は、利回り以外にもいくつかの重要なポイントをチェックする必要があります。

立地条件

立地は不動産の価値を大きく左右する要素です。最寄り駅からの距離と交通の便、周辺の生活利便施設(スーパー、病院、学校など)の充実度、周辺の治安、日当たりや騒音などの住環境、将来的な開発計画や地域の発展性などを総合的に判断しましょう。

築年数

築年数は、物件の状態や今後の修繕費用に大きく影響します。新築から築5年程度の物件は、当面の大規模修繕の心配が少ないですが、築6~15年の物件は設備の更新や小規模修繕が必要になる可能性があります。築15年以上の物件では、大規模修繕や設備の全面的な更新が必要になる可能性が高くなります。

築年数が古い物件でも、適切に維持管理されていれば問題ありませんが、今後の修繕計画や費用を慎重に検討する必要があります。例えば、大規模修繕の履歴や今後の修繕計画、修繕積立金の状況などを確認することが重要です。

管理状態

物件の管理状態は、入居者の満足度や長期的な資産価値に大きく影響します。共用部分の清掃状態、エレベーターなどの設備の稼働状況、管理会社の対応力などをチェックしましょう。また、修繕積立金の積立状況や、入居者の属性、入居率の推移なども重要な判断材料となります。

適切に管理されている物件を選ぶことで、安定した運用につながります。例えば、定期的に清掃が行われている物件や、迅速な修繕対応がなされている物件は、入居者の満足度が高く、長期的な入居が期待できます。

利回りを高める方法

最後に、不動産投資の利回りを高めるための方法について解説します。

物件選びのポイント

高い利回りを実現するための物件選びのポイントとして、まず需要と供給のバランスが良い地域を選ぶことが重要です。例えば、大学や企業が多い地域は、安定した需要が見込めます。また、駅やバス停、スーパーマーケットなどの生活利便施設に近い物件は人気が高く、空室リスクが低くなります。

将来性のある地域も注目すべきポイントです。再開発計画がある地域や、新しい交通インフラの整備が予定されている地域などは、将来的な価値上昇が期待できます。

物件の築年数や管理状態にも注目しましょう。築浅の物件や、しっかりと管理されている物件は、修繕費用を抑えられるため、実質的な利回りを高めることができます。

管理・運営の工夫

物件を購入した後も、適切な管理・運営を行うことで利回りを高めることができます。こまめな清掃や迅速な修繕対応を行うことで、入居者の満足度を高め、長期入居を促進することができます。これにより、空室期間を減らし、安定した家賃収入を得ることができます。

また、適切な家賃設定も重要です。周辺相場を調査し、物件の特性に応じた適切な家賃を設定することで、入居率を高めつつ、最大限の収益を得ることができます。さらに、入居者のニーズに合わせた設備の追加や更新を行うことで、物件の魅力を高め、高額の家賃設定が可能になる場合もあります。

リノベーションによる価値向上

中古物件の場合、リノベーションを行うことで物件の価値を大きく向上させることができます。キッチンやバスルームの刷新、床材の張り替え、照明器具の更新などにより、物件の魅力を高めることができます。これにより、家賃を上げることが可能になり、結果として利回りを向上させることができます。

ただし、リノベーションにはコストがかかるため、投資額と得られる効果を慎重に検討する必要があります。

物件売却も検討する

不動産投資において、物件の売却も重要な選択肢の一つです。例えば、購入した物件の周辺で再開発が進み、大幅に価値が上昇した場合、売却することで大きな利益を得られる可能性があります。

また、複数の物件を所有している場合、パフォーマンスの悪い物件を売却し、より良い物件に買い替えることで、全体の利回りを向上させることができます。

ただし、売却にはタイミングが重要です。不動産市場の動向や税制の変更なども考慮しながら、適切なタイミングで売却を検討しましょう。

あなたのマンション・アパートの価格が分かる