新築ワンルームマンション投資で成功するためには、基本的な知識を身につけ、その後も継続的に情報収集をする姿勢が必要です。こうした努力をすることなく、レバレッジを効かせて長期的な取引をしようとしても、決してうまくいきません。今回のコラムでは、新築ワンルームマンション投資の失敗事例やその原因をご紹介します。

プロは新築・中古、投資するならどちらをすすめる?

新築ワンルーム投資で失敗する理由

失敗する理由はいろいろあります。複合的に影響し最終的にトータル収支がマイナスになってしまうケースが多くあります。失敗の理由を詳しく解説します。

- 価格が高い

- 賃料に関するリスク

- キャッシュフローがマイナスになる

- 追加で維持費用が発生する

- 長期的に見ると節税効果が小さい

- 保険と比べて割高

価格が高い

市場相場との乖離

新築ワンルームの価格は、市場相場ではなく金融機関の評価額で決まることもあります。相場より2割以上高いケースもあるため、注意が必要です。新築ワンルームの価格は下落スピードが非常に速いことにも気をつけましょう。

家賃利回りだけで価格が決まる

新築の物件にはプレミアムがあり、家賃は相場よりも5~10%程度高いケースが多いようです。物件を販売する際には、その時点での家賃を前提とするため、物件価格が高い傾向にあります。しかし、築年数が1年を経過したあとに入居者が退去すると、家賃は大きく下がります。

新築ワンルームマンションの価格には業者の利益も含まれている

賃料に関するリスク

経年で賃料は下がる

新築時には「新築プレミアム価格」で賃料も高めに設定できますが、入居者が退去するころにはこうした効果はなくなり、家賃が大きく下落します。物件の老朽化もあいまって、年数が経つごとに賃料は下がります。新築物件の購入時にこうした点に目を向けずにいると、物件価格の下落を予測できず、適正ではない価格で購入を決めてしまうことになるのです。

賃貸管理でコストがかかる

ワンルームマンション投資は、家賃という収入が入ってくるばかりではなく、集金代行手数料やサブリースなど、支払わなければいけない費用もあります。こうした支出額を家賃収入から差し引いても、利益が出せる状態でなければなりません。前述の通り、家賃は新築で購入した後は下落する傾向にありますが、賃貸管理にかかるコストは変わらないどころか、上昇することが多いのです。このため、収支は購入後数年で悪化するリスクがあります。

キャッシュフローがマイナスになる

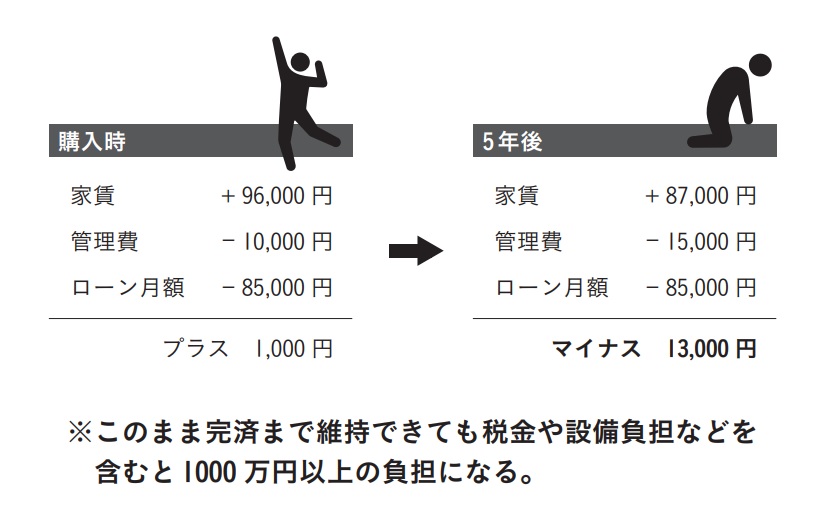

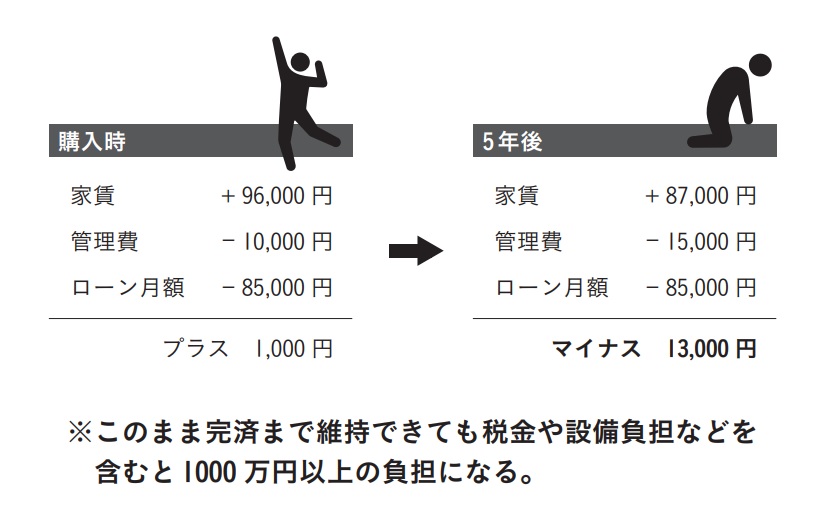

上記のような要因のために、キャッシュフローがマイナスに転じてしまうケースが多数あります。新築物件の購入時は家賃が高いため収支はプラスですが、時間が経つにつれ、家賃は下がる一方で管理費が上がり、収支がマイナスになるのです。

追加で維持費用が発生する

月々の収支だけではなく、固定資産税などの税金も忘れてはいけません。また、入居者が変わるごとにリフォーム費用が発生したり、空室期間に収入がゼロになったりすることも加味してシミュレーションをしておく必要があります。

長期的に見ると節税効果が小さい

節税効果は、計上できる経費の額によって変わります。初年度は計上できる経費が多いため、還付される金額も多くなりますが、2年目以降は一般的に経費が少なくなるため、逆に納税しなければいけなくなることもあります。

保険と比べて割高

新築ワンルーム投資は保険代わりになる、という考え方もありますが、生命保険や年金保険と同等と見なすことはできません。ローン完済後の家賃収入を年金代わりにできる、であるとか、売却して得た利益を退職金と見なす、といったセールストークに乗せられて新築ワンルームを購入してしまう事例は数多くありますが、これまでに説明してきたとおり、ワンルームマンション投資には管理費等のコストが発生します。家賃として得られた金額がすべて自分の収入になるわけではないのです。また、売却する頃には物件の価値は下がっており、想定ほどの売却額にならないリスクが常にあることも忘れてはなりません。結果的に、保険料と比べると割高と言わざるを得ないケースが多いのです。

新築ワンルーム投資の失敗 収支例

ローン完済後には物件は資産となるので、収支のプラスはわずかでも構わない、と考えるオーナーもいます。しかし、繰り返しとなりますが、購入から時間が経つほどに家賃は下がり、管理費は上がると考えるべきです。

購入から数年経ち、新築当時の入居者が退去したとします。次の入居者を募集する際には、新築プレミアムがないため、家賃を下げないと入居者が決まらないケースは非常に多いのです。

一方で、修繕積立金などは購入時よりも上がることがあります。長期修繕計画書には明記されているはずですが、あまり確認しないまま物件を購入してしまった、ということもよくあります。リフォーム費用なども忘れてはいけません。

一般的には、ローンを完済するまでに多額の費用負担が生じます。毎月持ち出しがある状態が長期にわたって続くと、投資は失敗だったと考え、売却を検討することも多いのです。

ワンルームマンションの売却

まずはご相談ください!

新築ワンルームマンション投資の失敗事例

収支マイナスが拡大する

Aさんは30代の国家公務員です。新築時に購入したワンルームを3室所有しています。購入からは数年経過していますが、毎月10万円程度のマイナスとなっており、どうにか現状を改善できないかとお悩みでした。

詳しくお話を伺うと、新築ワンルームのデベロッパーの営業担当者に熱心に勧誘され、断り切れずに2年以内に3室を購入したとのことでした。都心の物件のため、家賃も安定しているだろうと考え、多少のマイナスが生じてもそれほどリスクは大きくないと思ったのです。しかし実際には、購入から数年で新築プレミアムもなくなり、どの物件も家賃が大幅に下がりました。収支のマイナスも拡大し、家計に影響が及ぶようになりました。

最終的には、ローン残高と売却額の差額にあたる1000万円の損失を出して売却しました。この金額を用意できなければ損切りもできず、マイナスが膨らみ続ける一方となったでしょう。

ワンルーム投資が年金・節税対策にならない

Bさんは上場企業の管理職を務め、年収は1500万円ほどでした。老後の年金や節税の対策として、同僚に紹介された不動産会社から新築ワンルームを4室購入しました。

当時は不動産会社の提案内容を吟味することなく購入を決断しましたが、その後数年経つと、思ったほど利益が出ないと認識するようになりました。退職後もローンが残るため、結局年金対策にはなりません。また、節税効果を実感できたのも、購入した年だけでした。投資に失敗したのではという思いが日増しに強くなり、売却を検討するようになりました。

修繕積立金が値上がりする

Cさんは大手製造メーカーに勤めるサラリーマンです。将来の年金対策の為にマンション投資に興味を持ち購入しました。長期的に所有をするつもりでしたので、収支シミュレーションも厳しく行いました。しかし7年ほど経過したある日、管理組合から修繕積立金を5,000円値上げする通知が届きました。Cさんが参加したことの無い、管理組合の総会で修繕積立金の値上げが可決されていました。

新築の時には販売がしやすいように修繕積立金が安く抑えられているのですが、購入時の長期修繕計画を見ると、しっかりと値上げが想定されていました。Cさんはローンを完済するまで残り30年近く、負担を続けなければなりません。また、長期修繕計画によると、将来的にはさらに値上げになることも判明しました。老後の大きな負担になってしまったと後悔をしています。

新築ワンルームマンション投資の失敗エピソード

成功が難しい新築ワンルームマンションが販売されるのはなぜ?

新築ワンルームマンション投資を成功させるポイント

代表取締役伊藤幸弘

ワンルームマンション投資を行うのであれば、間違いなく中古です。これはポジショントークと言われてしまうかもしれませんが、断然中古をおすすめしています。

その理由として、新築は購入した金額に対してすぐに資産価値が下がってしまう、価格が低下しやすいというところが大きいですね。

中古と比べたときに、価格の下落幅が大きくて、どうしても損になりやすい。実際にネットで「新築ワンルーム」と検索してみてください。同じ業界として情けない話なんですが、「やめとけ」とか「騙された」といったサジェストや、かなり手厳しいコメントが多く見られます。

価格面で見ると、不動産経済研究所のデータでは、2024年上半期に供給された投資用マンションの平均価格が3,595万円。一方で、投資物件ポータルサイトの調査によると、首都圏の中古ワンルームマンションの価格は2,324万円となっています。つまり新築と比べて850万円も安いんです。

この価格差は利回りに大きな影響を与えます。当然、高い物件であれば、それだけ家賃も高くないと利回りは良くなりません。中古の方が安いということは、家賃がそんなに高くなくても利回りが良くなる、そういう関係性があります。

我々が取り扱っている東京都内の場合であれば、体感として新築ワンルームマンションなら、4,000万円くらいする物件もあります。一方、中古だと安いものは1,000万円を下回るものもありますし、平均的には2,000万円前後。場合によっては新築と中古で2倍以上の価格差があることも。

正直、私自身、新築物件の良い物件を見つけられないんです。これは私の勉強不足かもしれませんが、それだけ難易度が高いということです。