投資マンション失敗

新築ワンルームマンション投資が危険と言われる理由。失敗の予兆や対策を解説

新築ワンルームマンション投資は、築年数が浅く、設備が新しいため、入居者の需要が高く、安定した賃料収入が期待できます。また、管理の手間が少なく、長期的な資産運用に適しているとされています。しかし、新築物件ならではのリスクもあり、適切な知識と準備なしに投資を行うと、大きな損失を被る可能性があります。

新築ワンルームマンション投資が危険と言われる理由について詳しく解説します。また、失敗例や成功のコツも紹介します。

目次

新築ワンルームマンション投資のメリット

新築ワンルームマンション投資には、いくつかの魅力的なメリットがあります。

設備が新しく入居率が高い

新築ワンルームマンションは、最新の設備と快適な居住空間を提供できるため、入居者の需要が高く、入居率も高い傾向にあります。オートロックや宅配ボックス、防犯カメラなどのセキュリティ設備や、エアコン、ウォシュレット付きトイレ、浴室乾燥機などの快適性を高める設備が整っていることが多いです。

また、新築物件は、清潔感があり、入居者にとって魅力的な住環境を提供できます。新しい設備は、入居者の満足度を高め、長期的な入居につながります。高い入居率は、安定した賃料収入を生み出し、投資リスクを低減する効果があります。

大きな修繕費がかからない

新築物件は、当面の間、大規模な修繕の必要がないため、修繕費用を抑えることができます。築年数の古い中古物件では、経年劣化による設備の故障や、建物の老朽化に伴う修繕が必要になります。これらの修繕費用は多額になり、投資収益を圧迫する要因となります。

一方、新築ワンルームマンションは、建物の状態が良く、当面の間は大きな修繕を必要としません。これは、キャッシュフローを改善し、投資収益を高める効果があります。修繕費用を抑えられることで、賃料収入がそのまま利益につながりやすくなるのです。

ただし、新築物件でも、定期的なメンテナンスは必要です。小さな修繕やクリーニングなどを適切に行うことで、物件の価値を維持し、入居者の満足度を高めることができます。

新築のワンルームマンション投資が危険と言われる理由

新築ワンルームマンション投資をしている人の中には「最終的に資産になる」「節税になる」「生命保険の代わりになる」などという言葉に魅力を感じ、投資を決意した方もいるでしょう。

しかし、ワンルームマンション投資のなかでも新築は利益が出にくく、危険という声もあることは知っておきましょう。

中古のワンルームマンションに比べて価格が高い

新築のワンルームマンションは、当然ながら中古のワンルームマンションよりも物件価格が高く、そのため初期コストが大きくなってしまうという懸念点があります。

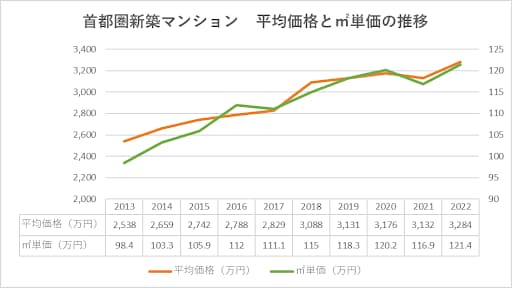

不動産経済研究所が発表している「首都圏投資用マンション市場動向」を見てみると、2022年に首都圏(関東一都三県)で販売された新築投資マンションの平均価格は3,284万円、㎡単価は121.4万円でした。

※データが「投資マンション」となっておりワンルームマンションに限定されていませんが、1戸当たり平均専有面積:26.22㎡であることから、ほとんどがワンルームマンションであると考えられます。

同じ時期の中古のワンルームマンションの価格を、健美家が発表している「収益物件 市場動向 年間レポート<2022年1月~12月期>」で見てみましょう。

同調査によると、2022年に掲載された首都圏の区分マンションの平均価格は1,775万円でした(平均築年数31.2年)。

実に、新築と中古で1,500万円以上の差があるのです。

また、不動産経済研究所のデータを集計した、下記の過去10年間の新築ワンルームマンションの価格推移を確認すると、マンション価格が右肩上がりで上昇していることがわかります。

不動産経済研究所「首都圏投資用マンション市場動向」より集計

10年前の2014年(平均価格2,538万円、㎡単価98.4万円)と比較すると、平均価格で約130%の746万円増、㎡単価でも123%の23万円上昇しています。

これは、都心部のマンション用地の取得競争の激化による土地代の値上がりに加え、世界情勢に大きく左右されるウッドショックやアイアンショックといった建材の高騰や円安などが要因となっています。

このように新築ワンルームマンションは初期費用が高くなってしまい、収益性が悪くなってしまうことが懸念されています。

供給過剰

新築ワンルームマンションは、開発業者の積極的な供給により、市場に多数出回っています。特に都心部では、新築ワンルームマンションの開発が盛んに行われています。

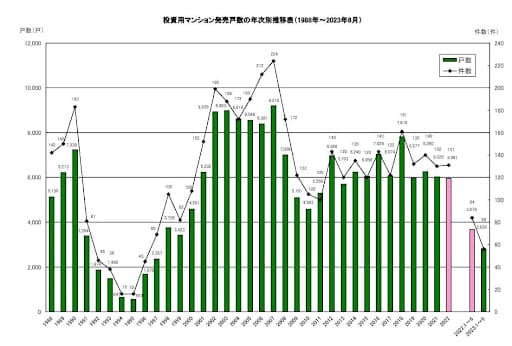

下記の図は、不動産経済研究所が発表した「投資用マンション発売戸数の年次別推移表」です。

不動産経済研究所「2023年上期及び2022年年間の首都圏投資用マンション市場動向」より

2022年に首都圏で供給された投資用マンションは131物件、5,961戸。2023年の上期(1~6月)時点の集計でも56物件、2,820戸と未だたくさんの新築マンションが建てられていることがわかります。

供給過剰は、空室率の上昇や家賃の下落を引き起こし、投資収益を圧迫する可能性があります。入居者の需要に対して供給が上回ると、競争が激化し、入居率の維持が困難になります。また、家賃の下落は、賃料収入の減少につながり、投資採算性を悪化させます。

家賃の暴落率を考慮せず、新築物件価格で購入してしまう

新築物件は価格が高いですが「新築ブランドがあるし、長期的に見ると利益が出るだろう」と考えるのは危険です。

物件価格は、物件の一年間の純収益が大きく関係しており、新築の場合は新築を加味した賃料をもとに定められることがあるため、物件価格が高めに設定されていることがあるからです。

新築プレミアがつく賃料は、初めの入居者だけしか適用されません。次の入居者からは、家賃が大幅に下がるでしょう。

また、新築物件に誰も住んでいなくても、築一年が経過すると自動的に中古扱いになります。

一般的には、新築プレミアでついた金額は、物件価格の1~3割程度といわれています。

高額な新築物件は、「これまで誰も住んでいない」という価値や販売にかかる広告宣伝費、またデベロッパーの利益のために高価格で販売したいという意図が背景にある場合があります。

新築ワンルームマンション投資は利回りが低く収益を出しにくい

新築ワンルームマンション投資は利回りが低いため、「赤字になりやすい」という特徴があります。

利回りは「投資金額に対して一年間の収益がどのくらい出たか」を表すため、物件を購入する際の目安として使われることが多く、大きく分けて次の2つに分類されます。

・表面利回り

物件の収益力を把握するために使われる指標

・実質利回り

諸経費も考慮して計算するため、正確な収益力を把握するときに使われる指標

金利上昇リスク

新築ワンルームマンション投資では、多くの場合、借入金を利用します。金利上昇は、ローン返済額を増加させ、キャッシュフローを悪化させます。

不動産投資では、レバレッジ効果を利用することで、高い投資収益を目指すことができます。しかし、金利が上昇し、ローン返済額が増加すると、賃料収入だけでは返済が難しくなる可能性があります。

金利上昇は、不動産価格の下落を招く可能性もあります。金利上昇により、投資家の買い控えが発生し、不動産市場全体が冷え込むことがあるのです。

新築ワンルームマンション投資では、金利動向を注視し、金利上昇リスクを管理する必要があります。固定金利の借入れを選択したり、金利上昇を見越した収支計画を立てたりすることが重要です。

入居者の限定

ワンルームマンションは、主に単身者向けの物件であるため、入居者の層が限定的です。ファミリー向けの物件に比べて、入居者の需要が狭くなる傾向があります。

景気の変動や社会情勢の変化により、単身者の需要が減少する可能性があります。たとえば、景気悪化により、単身赴任者が減少したり、若年層の貧困化により、単身世帯が減少したりすることがあります。

また、ワンルームマンションは、学生や若年層の社会人に人気がありますが、これらの層は、ライフステージの変化に伴って、住み替えを考える傾向があります。入居者の入れ替わりが頻繁に発生すると、空室リスクが高まります。

新築ワンルームマンション投資では、入居者の需要動向を分析し、適切なターゲティングを行う必要があります。物件の立地や設備、賃料設定などを工夫し、入居者の満足度を高めることが重要です。

築年数による価値の低下

新築ワンルームマンションは、築年数の経過とともに物件の価値が下がっていきます。築年数が経過すると、設備の陳腐化や建物の老朽化が進み、入居者の需要が低下します。

また、築年数が経過した物件は、修繕費用が増加する傾向があります。設備の交換や大規模な修繕が必要になると、多額の費用がかかります。修繕費用の増加は、キャッシュフローを圧迫し、投資収益を低下させます。

適切なメンテナンスを行っても、築古物件は、新築物件に比べて入居者の需要が低くなる傾向にあります。築年数による価値の低下は、将来的な売却価格にも影響します。

新築ワンルームマンション投資では、築年数による価値の低下を見越した投資計画を立てる必要があります。物件の維持管理を適切に行い、築年数が経過しても、入居者の需要を維持できるよう努めることが重要です。

他の普土讃投資よりも収益性が低い

新築ワンルームマンションは、投資金額に対するリターンが、他の不動産投資と比べて低い傾向にあります。先述したように新築物件は、初期費用が高いため、投資金額が大きくなります。一方で、ワンルームマンションなので、賃料収入は低くなる傾向があります。

利回りの低さは、長期的な投資収益を制限する可能性があります。高い投資金額に見合った賃料収入が得られないと、投資リターンが限定的になってしまうのです。

新築ワンルームマンション投資では、利回りの限界を理解した上で、長期的な投資計画を立てる必要があります。物件の選定や運営の工夫により、少しでも高い投資リターンを目指すことが重要です。

不動産投資の知識不足

新築ワンルームマンション投資では、不動産投資に関する知識や経験が不可欠です。適切な物件選びや、収支計画の作成、リスク管理などを行わないと、大きな損失を被るリスクがあります。

不動産投資では、物件の価値や将来的な収益性を見極める力が求められます。立地や設備、賃料設定など、様々な要因を分析し、適切な投資判断を下す必要があります。また、不動産市場の動向や経済情勢の変化を理解し、リスクを管理する能力も重要です。

不動産投資の知識不足は、適切な物件選びを難しくします。優良物件と不良物件の見分けがつかず、高値で購入してしまうリスクがあります。また、収支計画の甘さは、キャッシュフロー管理を困難にし、投資失敗につながります。

新築ワンルームマンション投資では、不動産投資の基礎知識を身につけ、経験を積むことが重要です。セミナーや書籍などで知識を深めたり、専門家のアドバイスを求めたりすることをおすすめします。

新築物件は過去のデータがないため運用シミュレーションが難しい

不動産投資をする前には、収益を出す物件なのか分析することが重要です。

しかし、新築物件は入退去の頻度や空室状況、修繕費など過去のデータがないので、分析できません。

新築ワンルームマンション投資は手が出しやすい価格でハードルが低いように感じますが、実際のところ不動産投資の初心者にとっては難易度が高いというのが現実です。

思っていたよりも利益が出ずに、所有している新築ワンルームマンションで利益が見込めなさそうだと感じてきた場合は、どうするのが正解なのでしょうか。

新築ワンルームマンション投資の失敗例

新築ワンルームマンション投資で失敗した事例をいくつか紹介します。これらの失敗例から、新築ワンルームマンション投資のリスクを具体的に理解することができます。

収支が赤字になった

適切な収支計画を立てずに投資を行ったため、家賃収入が経費を下回り、毎月の収支が赤字になるケースがあります。家賃設定が適切でなかったり、空室率が想定以上に高くなったりすると、収支が悪化します。

また、金利上昇により、ローン返済額が増加し、収支が圧迫されるケースもあります。金利上昇リスクを考慮せずに、高いレバレッジをかけた投資を行うと、収支が悪化する可能性が高くなります。

赤字が続くと、投資を継続することが難しくなります。資金繰りが困難になり、物件の売却を検討せざるを得なくなることもあります。

新築ワンルームマンション投資では、適切な収支計画を立て、余裕を持った運用を行うことが重要です。家賃設定や空室率、金利動向など、様々なリスク要因を考慮に入れる必要があります。

空室が埋まらなかった

立地や物件の選定を誤ったために、入居者が集まらず、長期間の空室が発生するケースがあります。需要の見込める立地でない場合や、設備や間取りが入居者のニーズに合っていない場合、空室リスクが高まります。

また、家賃設定が適切でない場合も、空室が発生しやすくなります。周辺相場に比べて家賃が高すぎると、入居者がつきにくくなります。逆に、家賃を下げすぎると、収益性が悪化してしまいます。

空室期間が長引くと、キャッシュフローが大きく悪化します。家賃収入がない状態が続くと、ローン返済や管理費の支払いが困難になります。また、空室が続くと、物件の価値が下がり、売却が難しくなることもあります。

新築ワンルームマンション投資では、立地や物件の選定を慎重に行い、入居者のニーズを的確に捉えることが重要です。また、適切な家賃設定を行い、空室リスクを最小限に抑える必要があります。

売却時に損をした

市場の状況を見誤ったり、売却時期を逸したりすることで、購入価格を下回る価格で売却せざるを得ないケースがあります。不動産市場の悪化や、物件の劣化により、想定していた価格で売却できないことがあるのです。

売却時期を逸することで、物件の価値が大きく下がってしまうこともあります。築年数が経過した物件は、設備の陳腐化や建物の老朽化により、売却価格が下がる傾向にあります。

売却損は、投資収益を大きく圧迫します。購入価格と売却価格の差額だけでなく、売却までの間に発生した費用も、損失として計上されます。

新築ワンルームマンション投資では、売却時期を見極める力が求められます。市場動向を注視し、適切なタイミングで売却することが重要です。また、売却価格の設定は、物件の状態や市場の需要を考慮して行う必要があります。

逆ざやサブリースの被害に遭った

サブリース契約を結んだ不動産会社が、十分な家賃収入を得られずに経営破綻し、オーナーが大きな損失を被る、いわゆる「逆ざやサブリース」が投資業界で問題になっています。サブリース契約では、不動産会社がオーナーに一定の家賃を保証する代わりに、入居者から得た家賃収入を不動産会社が受け取ります。

新築ワンルームマンションの販売事業者が、高いサブリース賃料を謳い、安定した収益性を売りに物件を販売します。しかし、空室が続いたり、家賃の下落が進んだりすると、不動産会社の収益が悪化します。不動産会社が破綻すると、オーナーは家賃収入を得られなくなるだけでなく、預けていた敷金の返還も受けられなくなります。

サブリース契約を結ぶ際は、不動産会社の信用力や契約内容を十分に確認する必要があります。新築ワンルームマンション投資では、サブリース契約のリスクを理解し、適切な判断を下すことが重要です。自ら物件を運営することで、リスクを回避することも検討すべきでしょう。

新築ワンルームマンション投資の成功のコツ

新築ワンルームマンション投資で成功するためのコツをいくつか紹介します。これらのポイントを押さえることで、リスクを最小限に抑え、安定した収益を得ることができます。

立地の選定

新築ワンルームマンション投資では、立地が重要な要素です。交通の便が良く、周辺に商業施設や教育機関などがある場所を選ぶことで、入居者の需要を高めることができます。

特に、単身者のニーズが高い地域を選ぶことが重要です。都心部や主要駅の周辺は、通勤や通学に便利であるため、単身者の需要が高くなります。また、大学や企業が集積する地域も、単身者の需要が見込めます。

一方で、郊外の物件は、入居者の需要が限定的になる傾向があります。交通の便が悪かったり、周辺に生活施設が少なかったりすると、入居者が集まりにくくなります。

新築ワンルームマンション投資では、立地の選定に時間をかけ、慎重に検討することが重要です。現地調査を行い、周辺環境を確認することをおすすめします。

適切な価格設定

物件の価格設定は、収益性に大きな影響を与えます。周辺の賃貸市場を調査し、適切な価格設定を行うことが重要です。

高すぎる価格設定は、空室リスクを高めます。周辺相場と比べて家賃が高いと、入居者がつきにくくなります。また、高い価格で購入すると、利回りが低くなり、投資収益が限定的になります。

一方で、安すぎる価格設定は、収益性を悪化させます。適正な家賃収入が得られないと、投資リターンが低くなってしまいます。

新築ワンルームマンション投資では、周辺相場を把握した上で、適切な価格設定を行うことが重要です。利回りや収支計画を綿密に検討し、適正な価格を見極める必要があります。

入居者ターゲットを絞る

ワンルームマンションは、主に単身者向けの物件ですが、入居者のターゲットを絞ることで、空室リスクを低減できます。例えば、学生向けや社会人向けなど、ターゲットを明確にすることが効果的です。

学生向けの物件では、大学の近くに立地することが重要です。また、家賃を抑えめに設定し、入居しやすい環境を整えることが求められます。一方、社会人向けの物件では、通勤の利便性や周辺の生活環境を重視する必要があります。

ターゲットを絞ることで、入居者のニーズに合わせた物件選びや設備の充実化が可能になります。また、入居者の入れ替わりを減らし、長期的な入居を促進することができます。

新築ワンルームマンション投資では、入居者ターゲットを明確にし、そのニーズに合わせた物件運営を行うことが重要です。ターゲットに合わせたリノベーションや設備の充実化などを検討してみましょう。

長期的な運用プラン

新築ワンルームマンション投資は、長期的な視点で運用することが重要です。短期的な利益だけでなく、物件の維持管理やリフォームなども考慮に入れた運用プランを立てましょう。

長期的な運用においては、定期的なメンテナンスやリフォームを行い、物件の価値を維持することが重要です。また、大規模修繕に備えた修繕積立金の計画的な積み立ても必要です。

さらに、市場の変化に対応することも求められます。賃貸需要の変化や不動産市場の動向を注視し、家賃の見直しや、物件の売却といった適切な対応が必要です。

新築のワンルームマンション投資が失敗する予兆が見えたらどうすれば良いか

新築ワンルームマンション投資が失敗する予兆を感じた場合の対応策にはどういったものがあるのでしょうか。

新築ワンルーム投資が失敗する可能性が高い条件

空室がある

新築ワンルームマンションで毎月赤字が出ている人は、失敗に終わる可能性が高いです。

一棟マンション投資の場合は空室があったとしても、ほかの部屋に入居者がいれば収入がありますが、ワンルームマンションの場合は空室になると利益が出ません。

高額なローンを毎月支払う必要があるのに、収益がないと貯金を切り崩して自己負担しないといけません。

節税効果を期待して購入した

節税効果を狙って新築ワンルームマンション投資を始めた方もいるでしょう。

しかし、節税効果があるのは経費に登記費用や手数料などを計上できる初年度だけです。

また、新築ワンルームマンションの場合は、減価償却費による節税効果も薄く、大きな効果は期待できません。

なぜなら、節税のための不動産投資は、減価償却期間が短い物件を選ぶことが重要だからです。

新築ワンルームマンションは減価償却期間が長く、一年当たりの減価償却費はそれほど大きな額ではありません。

家賃保証の内容をよく確認していない

投資を始める際に、家賃保証の内容をしっかりと確認しないと、後から想定外の出費が出る可能性があります。

家賃保証は「サブリース」ともいい、サブリース会社が一定期間、不動産のオーナーから物件を借り上げ、サブリース会社が入居者に物件を貸し出すことをいいます。

物件に空室が出た場合でも、サブリース会社はオーナーに賃料を支払うことを保証するという内容です。

家賃保証には注意点があり、契約した内容が永遠に続くわけではありません。契約更新時に大幅な賃料引き下げが起きることもあり、家賃保証を受けられない可能性もあります。

契約の際には、家賃保証の内容をしっかりと確認しておきましょう。

空室が続く場合は敷金・礼金や賃料の引き下げを検討する

空室が続く場合は、まずは敷金・礼金の値引きや撤廃を検討しましょう。

「初期費用をできるだけ下げたい」という人が入居してくれるかもしれません。

それでもそれでも空室が続くようなら、賃料の値下げを検討しましょう。

賃料を下げると赤字になる場合は、マンションの売却を視野に入れて情報を集めるのが賢明かもしれません。

新築のワンルームマンション投資の売却方法

新築のワンルームマンションの売却を検討している場合は、売却の計画を立てることが大切です。

売却する時期に大まかな見立てが必要です。周辺エリアに同じような物件が売りに出てないタイミングを狙うと、競合が少ないため高値で売れる可能性も高まります。

新築ワンルームマンション投資が失敗する前に売却を考えよう

新築のワンルームマンション投資で赤字が続き、これ以上利益が出る見込みがない場合は、赤字額が大きくなり手遅れになる前に売却を検討しましょう。

利益を生まない新築ワンルームマンションを所有し続けるリスクや、売却の際に気をつけたいことなどを解説します。

新築のワンルームマンションを所有し続けるリスクとは?

利益が出ない不動産は、所有しているだけでリスクがつきまといます。

不動産は、築年数が経過するほど賃料が下がる傾向があるため、所有している新築ワンルームマンションの家賃が現在の価格よりも今後さらに下がる可能性があります。

人気がないエリアや駅から遠いなどの不便な環境だと、家賃の下落幅も大きくなりがちです。

また、空室が続き、入居者がいつまでも現れないかもしれません。

所有し続けると赤字が大きくなる物件は、すぐに売却するのがおすすめです。

利益が出ない物件は売却を検討するのがおすすめ

利益を生まない不動産は、売却しましょう。

不動産の売却は、物件のオーナーが決意したタイミングでおこなうことも大切ですが、所有してからの期間によって、売却による税率が異なる点を把握しておくことが大切です。

不動産の売却には譲渡税と住民税が関係しており、不動産を所有してから5年が経過しているかによって決められています。

| 区分 | 所得税 | 住民税 |

|---|---|---|

| 長期譲渡所得 | 15% | 5% |

| 短期譲渡所得 | 30% | 9% |

物件の所得から5年経過すると短期譲渡から長期譲渡になり、所得税と住民税が引き下げられます。

そのため、売却するタイミングは5年が経過したあとがおすすめです。

しかし、空室期間が長く、税額よりも赤字が大きくなる場合は、すぐに売却するのがいいかもしれません。売却のタイミングは、しっかりとシミュレーションして、負担が少ないタイミングを見計らって売却しましょう。

売却するならば信頼できる不動産会社を探そう

売却する際は、相場価格よりも低く売却しないためにも、信頼できる不動産会社を選ぶことが大切です。

複数の不動産会社に話を聞いて、「ここなら信頼できる」と思える会社を選びましょう。

過去に高い実績がある不動産会社を選ぶことも大切ですが、査定金額の根拠を、良い面も悪い面もしっかりと説明してくれる不動産会社を選ぶのがいいかもしれません。

また、不動産会社に得意なエリアや分野がある場合は、その特徴も考慮して決めるのも一つの方法です。

気になる点は質問してみましょう。しっかりと答えてくれるかも重要です。真摯に対応してくれるかも見て、総合的に判断しましょう。

不動産会社に任せっきりにしないで、自分でも相場価格の把握や、売却にかかる手数料など、しっかりと把握しておくことも大切です。

ワンルームマンションの売却に関する流れやポイントなどはこちらで詳しく紹介しています。

あなたのマンション・アパートの価格が分かる