投資マンション基礎知識

ワンルームマンション投資の利回り相場

計算方法や考え方も解説

投資マンションの利回りについて相場観や正しい考え方はご存知ですか?

良く分からずに売買すると大きな損失になるので要注意です。専門会社の成約データから利回りの推移、計算方法について解説します。

目次

ワンルームマンション投資の利回り相場の推移【東京】

ワンルームマンション投資にとって、利回りの相場観はとても重要です。そこで、最新の利回り推移のグラフをみながら、最近の利回り相場の流れをチェックしていきましょう。

不動産投資において、利回りは売買価格に与える影響が大きい

不動産会社に取引を相談するまえに、必ず利回りの相場を把握しておいてください。なぜなら、不動産投資において、利回りが物件の価格を決定する重要ポイントになるからです。

利回りの相場観を持つことで損をすることが少なくできるでしょう。

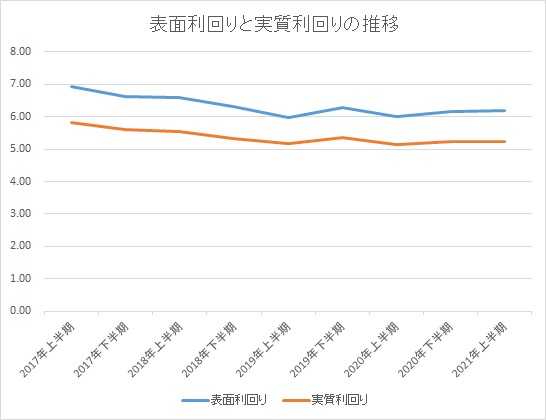

東京23区の利回り相場推移

過去5年間の東京23区における利回り相場の推移をみてみましょう。

上記のグラフが2017年上半期から2021年上半期までの東京23区における表面利回りと実質利回りの推移になります。

2017年と2021年を比較すると、表面利回り、実質利回りともに減少しており、表面利回りと実質利回りは連動していることがわかります。ただし、2019年の上半期からここ2年間は多少の増減はあるものの、ほとんど変わっていません。

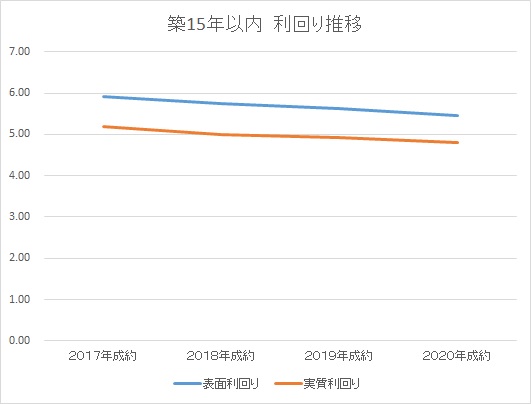

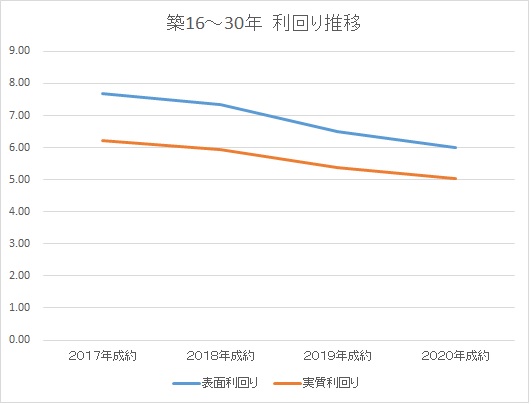

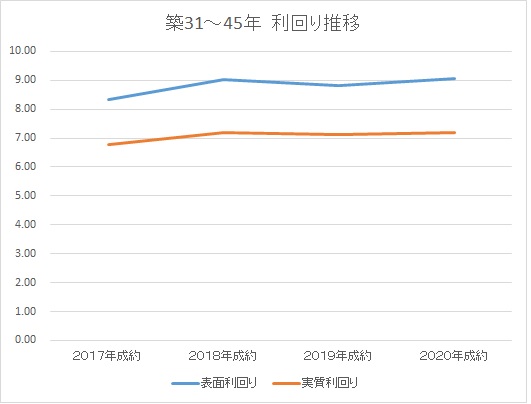

築年数ごとの利回り相場推移

次に築年数ごとの利回り相場の推移グラフです。

グラフから確認できるように、築年数が経過するにつれて、利回りが上がっていくことがわかります。一般的に、築年数が古くなるほど、賃料も物件価格も下がります。しかし、賃料よりも物件価格の価値の低下のほうが大きいため、利回りが上がっていきます。

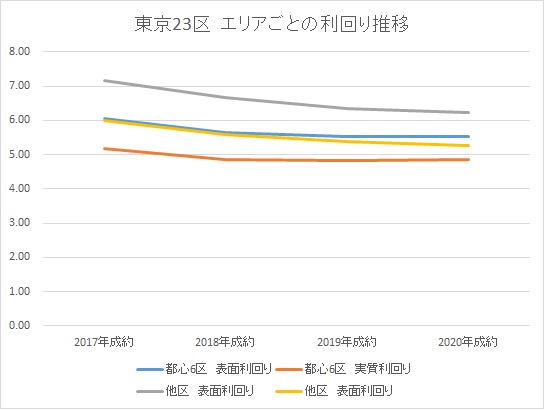

エリアごとの利回り相場推移

次に東京6区とその他の区の利回り推移をみてみましょう。

都心6区は他の区に比べて、約1%表面利回り、実質利回りともに低いことがわかります。しかし、東京6区に関しては最近の利回りは変化しておらず、他の区が減少傾向のため、利回りの差も縮まっています。

これ以上価格が上昇できないところまで到達している可能性があります。不動産投資が現在はバブル状態であると言われる原因かもしれません。

まとめ

東京23区における利回り相場は、5年スパンでみれば減少しているものの、ここ1、2年で考えるとほとんど変わっていません。また、築年数の長さから相場をみると、築年数の短い物件に関しては、利回りは減少傾向ですが、築年数が古くなるにつれて利回りは堅調に推移しています。さらに東京のエリアごとに分けて利回り相場をみてみると、都心6区は他の地区に比べて利回りが約1%低いですが、最近の利回りはほぼ変わっていません。

新型コロナウイルスの影響による経済のダメージが、不動産投資にも悪影響を与えていないか心配になるところです。実際、このコロナ禍の影響による企業拠点の集約や撤退により、オフィス用不動産は影響を受けています。しかし、マンション投資に関しては利回りの推移からみても、影響はほとんど受けていないようです。

ワンルームマンション投資の利回りの計算方法

ワンルームマンション投資において、利回りは投資の判断基準になる大事な要素です。利回りの相場感をつかむために、自分自身で利回りを計算できるようになりましょう。

利回りの要素

投資用ワンルームマンションの利回りには、大きく分けると「表面利回り」と「実質利回り」の2種類があります。「表面利回り」は家賃収入と物件価格だけを利用して算出する表面的な利回りです。それに対して、「実質利回り」は家賃収入と物件価格に、管理費や修繕積立金といった必要経費を加味した、より現実的な利回りです。ワンルームマンション投資の場合、家賃収入に占める管理費と修繕積立金が占める割合が大きく実質利回りに影響するため、固定資産税やリフォーム費用、集金代行手数料などは含めずに計算するのが一般的です。

表面利回り

表面利回りは下記の式で計算されます。

月額家賃収入×12÷物件価格×100=表面利回り

表面利回りは計算しやすく、おおよそのイメージをつかむ時に便利です。

実質利回り

実質利回りは下記の式で計算されます。

(月額家賃収入−月額必要経費)×12÷物件価格×100=実質利回り

ランニングコストも含めて算出されるため、表面利回りよりも実態に合った収益を判断できます。ローンを組まれる方はローン返済分を含めた手取り額で計算し、投資対象として見合うか検討しましょう。

詳しい利回りについては、こちらの記事もご覧ください。

想定利回り

家賃がまだ決まっていない場合は、想定利回りを計算します。想定利回りとは、「想定の家賃」から算出した利回りです。想定の家賃は、物件のある周辺の家賃相場から査定します。家賃相場は、SUUMOなどの不動産情報ポータルサイトでも調べられます。

利回りの考え方

利回りは、購入価格に対して、年間の家賃収入がどれくらいあるのかを計算した数字です。一般的に利回りの数字が高いほど、良い物件だといわれます。

利回りから価格を決定できる

相場よりも利回りが良い物件は、お買い得な物件といえるでしょう。反対に利回りが悪い物件は、割高な物件とみなされます。家賃が一定だと、利回りと価格は相反する関係になります。投資物件周辺の相場利回りを利用して、その物件の価格を査定することも可能です。

利回りから価格を逆算できるため、査定をする際に活用できます。

例えば、年間60万円の利益を利回り6%で購入したい場合の計算式は、

60万円÷6%=1,000万円となります。

利回りとリスク

利回りだけで売買価格が決まるわけではありません。例えば、需要そのものが少ない地方の物件や、築年数が古い、駅から遠いような物件は人気があまりなく空室リスクが高まります。空室リスクが高い物件は、高利回りが出ないと取引になかなか結びつきません。逆に、人気のあるエリアの物件は収益が安定しているので、低利回りでも売買できます。

利回りの注意点

利回りは物件売買の際に、価格を左右する重要な指針ですが、いくつか注意点もあり、そればかりで判断しないようにしましょう。

家賃は相場で計算をする

利回りが実際の相場とずれている可能性があります。空室の場合は前回の家賃を参考にするのではなく、周辺の同じような物件情報を調べて、これから入居者がつきそうな家賃価格を元に計算しましょう。理想的な高い家賃で、想定利回りを高く計算しすぎないことが得策です。

空室リスクをなくせますが、サブリースだと相場家賃よりも家賃収入が低いため、利回りが悪くなります。可能であればサブリース解除後の家賃で計算しましょう。

景気により左右されるので絶対的な数字ではない

景気が良くなると利回りが低下します。しかし、売買するうえで判断の指標になります。

家賃や価格は、需要と供給により左右されますので、景気により利回りも変わってきます。過去の利回りの情報にとらわれず、最新の情報で判断をしましょう。

ワンルームマンションの価格推移はこちらから確認してください。

ワンルームマンションの価格推移について専門会社が解説【最新情報】

あなたのマンション・アパートの価格が分かる