投資マンション成功

不動産投資における返済比率の目安はどれくらい?高い返済比率の物件への対策も紹介

不動産投資や賃貸経営を始める際、ほとんどの方がアパートローンや不動産投資ローンを利用します。不動産投資は家賃収入などが利益となりますが、ローン返済額の割合=返済比率が高ければ利益を圧迫し、賃貸経営を継続できなくなってしまう可能性もあります。

では、不動産投資における返済比率の目安はどれくらいなのでしょうか。

目次

不動産投資における返済比率とは

不動産投資を検討するときには、利益率だけでなく、投資物件を購入する際に利用するローンの返済比率を考慮することが大切です。

では、不動産投資における「返済比率」とはどういったもので、どのようにして計算するのか、返済比率でなにがわかるかについて解説します。

不動産投資における返済比率とは

不動産投資における返済比率とは収入に対して返済がしめる割合のことをいいます。

返済比率を計算式にすると次のようになります。

返済比率=不動産投資のために借り入れた資金の毎月の返済額÷毎月の家賃収入

返済比率はどのような指標になるか

不動産投資においてどのくらい利益が見込めるのかを表すために「利回り」を求めるのはご存じのとおりです。

5,000万円で購入したアパートの年間家賃収入が500万円であれば年10%の利回りがあるといいます。

この場合経費等を入れずに計算しているため、この利回り計算を「表面利回り」と呼び、実際にかかる固定資産税・火災保険料、管理費などの経費を入れて計算するものを「実質利回り」とよんでいます。購入前に利回りを考えることは、投資する物件からどのくらいの利益が見込めるかを判断するうえで重要です。

一方で、投資物件を購入後は、投資物件の経営や運営について考えなければなりません。

賃貸物件の運営には、空室や家賃の下落、予想していない修繕費用などの出費リスクを考慮しておく必要があるからです。

購入資金を全額自己資金でまかなっていれば問題ありませんが、多くの場合は借入によって購入資金を都合しています。

そこで、返済資金が毎月の収入に対してどれくらいの割合を占めているかを把握することで運営の健全性を判断することができるのです。返済比率が低ければ余裕資金があるために不意の出費に対応しやすく、逆に返済比率が高ければ対応しづらくなってしまいます。

返済比率の計算方法

実際に返済比率を計算してみましょう。

物件を5,000万円で購入し、毎月の家賃収入が40万円だとします。

この不動産を5,000万円全額を借り入れた場合(A)と1,000万円借り入れた場合(B)とで返済比率がどのようになるかを比べてみましょう。

借入利率は年3%、返済期間は20年間とします。

(A)5,000万円借り入れた場合の毎月の元利均等返済額は約27万7,298円ですから

277,298÷400,000×100=69.3245(%)

(B)1,000万円借り入れた場合の毎月の元利均等返済額は約5万5,459円なので

55,459円÷400,000=13.86475(%)

このように(A)、(B)を比べると5,000万円全額借り入れた場合には毎月の家賃のうち7割近くが返済に充てられることになり、家賃の2割程度必要とされる維持費を考慮すれば余裕資金がほとんど残らないことがわかります。

ファイナンシャル・プランナーによる

みらい収支シミュレーションはこちら

不動産投資における返済比率の目安はどのくらい?

返済比率の求め方を理解したうえで、不動産投資において返済比率はどの程度がベストなのか、返済比率が高くなることにどのようなリスクがあるのかを解説します。

理想的な返済比率はどのくらいなのか

一般的に、不動産投資における理想的な返済比率は50%程度だといわれています。

返済比率は低いほどよいのは間違いないのですが、現実的な数字をみると50%程度が安心できるラインだといわれています。

家賃収入が40万円で50%の返済比率だと返済額は20万円以下に抑えることになります。

そうすることによって、毎月家賃の半分20万円は手元に残ることになるので維持管理の費用や固定資産税などの資金に回すことができます。さらに賃貸経営における不意のリスクに対応できる資金を蓄えておくことができます。

返済比率が高いことで含んでいるリスク

返済比率が高いことで次のようなリスクが考えられます。

- 予備資金が残らない

- 空室に耐えられない

- 金利上昇に対応できない

予備資金が残らない

賃貸経営をするうえで、毎月のランニングコストは家賃の約2割相当が必要だとされています。

先のシミュレーションでみた(A)の例でみると

毎月の家賃40万円

返済額約28万円

ランニングコスト(2割として)8万円

となり、毎月の家賃のうち自由になるのは4万円です。

このような状態では予備資金として蓄積していくのは難しくなるため、不意の修繕費の出費が必要なときに資金繰りに困ることになってしまいます。

空室に耐えられない

返済比率は満室経営を前提として計算しています。

これが空室になってしまえば返済比率はあがります。

先の(A)の例で空室がでてしまい、家賃収入が30万円になったとしましょう。

277,298÷300,000×100=92.4326(%)

と家賃収入のほとんどを返済に回さなければならなくなり、固定資産税や火災保険料など最低限必要な費用も払うのが難しくなってしまいます。

金利上昇に対応できない

近年日本では低金利が続いていますが、アメリカやヨーロッパでは金利をあげる動きが続いていて日銀も長期金利の上昇を事実上容認している状況です。今後の金利動向は必ずしも低金利が続くとは言い切れません。

先の例で5,000万円を20年間返済、金利が年6%になった場合には毎月の返済額は35万8,215円となり、

358,215÷400,000×100=89.55375(%)

と家賃収入の実に9割を返済に回さなければならなくなります。

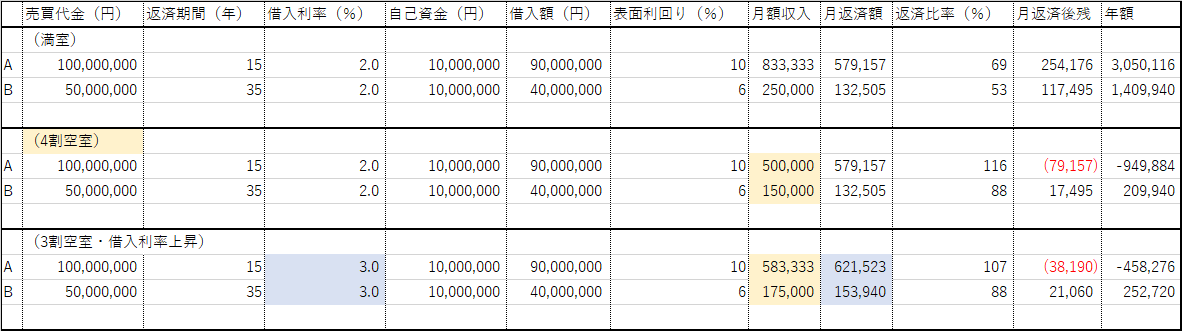

シミュレーションでみる返済比率

返済比率が空室状況や金利の変更によって具体的にどのような影響を受けるか検討してみましょう。

下記の物件A・Bがあったとします。

自己資金は1,000万円準備します。

A:売買代金1億円、表面利回り10%、返済期間15年

B:売買代金5,000万円、表面利回り6%、返済期間35年

A物件は中古のため耐用年数から返済期間を15年と制限されています。

B物件は新築なので返済期間を35年間とされました。

借入利率は両物件とも年2%です。

A物件では返済比率が約7割と高くなっているものの年間利益は300万円を超えておりB物件の140万円の利益と比べると魅力的です。

しかし、空室が4割になるとA物件では赤字になってしまいます。

また、空室率が3割でも金利が1%あがるとやはりA物件では赤字になってしまうのです。

返済比率はB物件では約53%でした。

このように返済比率に余裕があれば、多少の空室の増加や金利上昇に耐える余力があることが理解いただけるでしょう。

返済比率の高い投資物件は損切りも視野に入れるべき?

返済比率が高いと、いざというときに運営が難しくなることがわかりました。

返済比率は空室状況などの状況変化によって変動していきます。

時々の返済比率の変動に一喜一憂する必要はないのですが、長期的な展望をするときには返済比率の動向を見定めておくことが大切です。

返済比率を下げる工夫

返済比率を左右するのは、借入条件です。

家賃収入が一定とするなら、借入額、金利、返済期間が返済比率に影響するので、返済比率を下げるにはこれらを低くするように金融機関と交渉することになります。

- 繰上げ返済をして借入金を減額

- 返済期間の延長

- 金利交渉

- 借換

繰上げ返済をして借入金を減額

購入時に自己資金をなるべく多く支出して、購入代金や諸費用にあてることで借入額を少なくすることができます。また、返済途中でも一部返済をして借入額を少なくすることができます。

途中での一部返済を繰上げ返済とよんでいます。

繰上げ返済をすることで借入額を減らすことができるので、返済比率を下げられます。

繰上げ返済をする場合には、金融機関へ手数料を支払うことが条件になることもあります。

事前に金融機関に相談しましょう。

返済期間の延長

返済期間を延ばすことができれば、月々の返済額が減るので返済比率も下がります。

ただし、建物の耐用年数などをもとにして返済期間を決めているので返済期間を延ばす交渉が難しいこともあります。

金利交渉

金利を下げることができれば返済比率が下がりますし、支払い総利息額も減らすことができるので成功すると利益になることが多くあります。

金利は金融機関にとっての利益であり、与信取引の要なので交渉も難しい面があります。

借換

現在取引をしている金融機関と上記のような交渉をしても難しいときには、借入をする金融機関をのりかえて借換を検討してみましょう。

現在返済中の取引が信用となり、新しい金融機関での借換がスムーズにいくことが予想されます。

また、現在取引中の金融機関に対して借換えを含めて検討中であることを伝えて交渉することで、よりよい条件を提示してくれる可能性もあります。

究極は損切りで売却する

空室の増加や金利上昇などの影響によって返済比率が高まったからといってすぐに返済が難しくなるわけではありません。

しかし、シミュレーションでみたように、限界を超えると収支は赤字に転落します。

状況によって変化する返済比率を確認しながら適切な賃貸経営を行うことが安心につながります。

返済に行き詰まってしまえば、売却を余儀なくされるので時機を見て売却を検討するのも大切です。回復が難しいときには、思い切って損切りのために売却することも視野にいれておきましょう。

投資物件の運用や売却に強い不動産会社に相談する

不動産投資を始めようとするときには、投資物件の運用や売却に通じた不動産会社に相談しましょう。

一口に「不動産」といっても住宅や店舗、事業用地などそれぞれに専門とする市場があります。

投資用物件でもワンルームマンションから1棟物件まで幅広くあるため、専門の不動産会社が分かれています。

あなたのマンション・アパートの価格が分かる