投資マンション売却

投資用マンションの売却相談が急増!?費用やポイントを解説

投資用不動産を売却する際には、売却時期や費用、さらに入居者の有無など様々なことに気を配る必要があります。

そこで今回は、投資用不動産を売却する際に押さえておくべきポイントを紹介していきます。

目次

投資用不動産売却のタイミング

投資用不動産のオーナーにとって、物件売却のタイミングは重要です。まずは、投資用不動産の売りどきについて解説します。

市況を確認する

投資用不動産売却のタイミングを考える上で重要なポイントは市況です。市況を見る際は、2つ、意識しておくべきことがあります。

- 中古マンション市場は活況なのか

- 中古マンション価格は上昇傾向なのか下降傾向なのか

2021年現在、市況を考えるうえで、新型コロナウィルスの影響はとても気になるところです。「コロナの影響で市況は低迷している。今、売らないと大変なことになる」と不安を煽ってくる事業者もいるようです。

実際のところは、どうなのでしょうか。

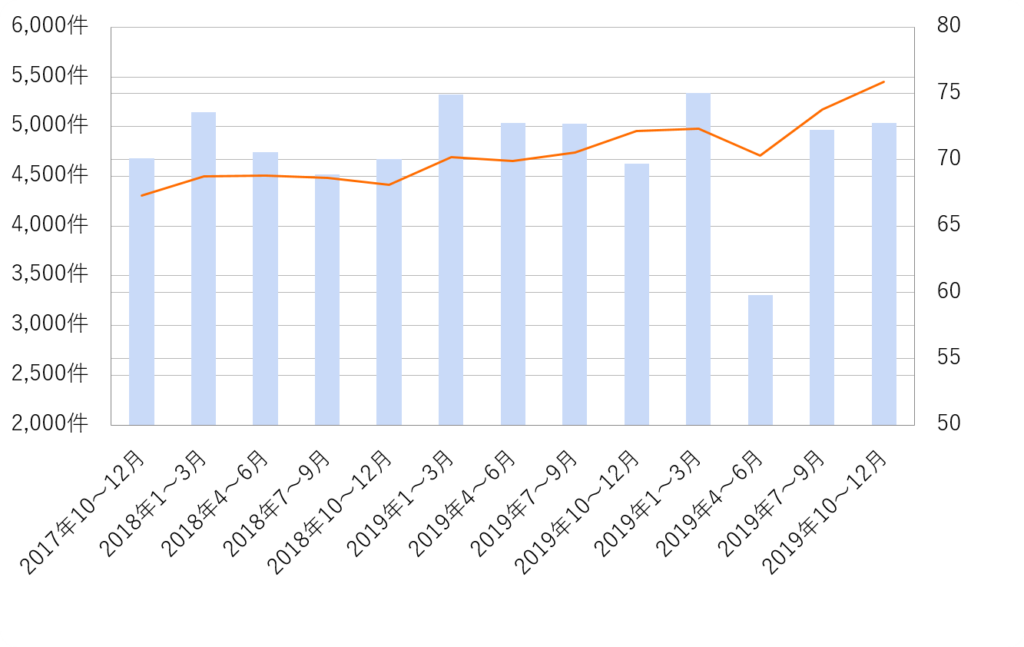

投資用不動産の市場の状況は、首都圏であれば、「東日本レインズ」のデータで簡単に知ることができます。2021年、東京都の最新トレンドは以下のようになっています。

グラフをみれば、2020年4月~6月の期間には成約件数を大幅に落としているものの、価格が大幅に低迷しているとはいえません。

もちろん、価格が下降していないからといって、それだけで投資用不動産をまだまだ持ち続けるべきということではありません。どんな判断をするにしても、市況を正確に把握しておくことが、不動産投資のポイントと心得ておきましょう。

資金計画などを検討する

市況を確認した結果、「売却した方が良さそうだ」と考えるならば、具体的な不動産売却の手続きに移ります。

重要なのが、そもそも売却できるのかという点です。投資用不動産を売却しようとしても、様々な制約があります。

売却できないケースの一つに、ローン残債を返済することができない場合があります。

通常、投資用不動産はローンを組んで購入します。つまり、金融機関にお金を貸してもらって投資用不動産を購入します。この際、その投資用不動産に抵当権が設定されます。抵当権とは「ローンが払えなくなった場合に、金融機関がその物件を差し押さえる権利」のことです。

購入して間もない時期に投資用不動産を売却すると、ローン残債が売却価格を上回ってしまうケースがあります。また、投資用不動産を誰かに貸し、その賃貸料でローンを返済していきますが、順調に返済することができず、物件の価値よりも残債が多くなってしまうこともあります。

その状況では、自己資金などを充ててその差額を出さなければ、抵当権を外すことができません。

したがって、投資用不動産の売却の時期・タイミングを見る上で、ローン残債は絶対に知っておくべき情報です。

入居者の有無について考える

投資用不動産の現況も大事なポイントです。

入居者(賃借人)がいない状況では、すぐに賃貸料収入が入るわけではないため、あまり高く売れない傾向があります。オーナーとしても、賃料収入がない状況にあるため、時間が経過すればするほどローン返済の計画が狂ってしまうという問題もあります。

入居者がいる状況での売却はオーナーチェンジと呼ばれ、この場合は、購入者は新たに客付け(賃借人を募集して賃借料収入を発生させること)する手間が要りません。内覧をしづらいという問題はあるものの、買主自身が居住するわけではないため、内覧できるかどうかを重視しないオーナーも一定数います。

なお、投資用不動産の売却では賃借人の同意は不要です。しかし、「賃貸人の地位承継通知書及び同意書」という形で入居者の了解を取ることがあります。また、入居者への対応は不動産事業者が行なうことが多いので、オーナーが気にする必要はありません。

投資用不動産では、契約期間満了や入居者の退去を目安に売却を検討することもあります。賃借人の有無についても重要なポイントと捉えて、売却タイミングを考えていきましょう。

査定価格を出してもらう

売りにだす前に、売れる金額を調べておくことも大切です。

現在の家賃から、物件の利回りが計算できます。そして、理屈からいえば、利回りから計算される価格は、査定を行なう事業者によってそう違いはないはずです。

しかし、実際には事業者ごとに重視するものが異なるため、査定結果は1割程度の違いが発生することもあります。

重要なのは、査定結果が高ければ良いわけではないということです。なぜなら、査定額が高いからといって、その価格で速やかに売れるとは限らないからです。場合によっては、査定金額よりも大幅に値下げをして手放す結果になったという人もいるので、高い査定額を提示されても、信頼できる担当者かどうかなど、よく検討しましょう。

投資用不動産の売却費用

投資用不動産を売却するにはさまざまな費用がかかります。

不動産会社へ支払う仲介手数料

まず、不動産会社に支払う仲介手数料が必要です。仲介手数料とは、売買仲介に対する手数料です。

仲介手数料には上限額があり、次のように計算できます。

仲介手数料=(売買価格(税抜)×3%+6万円)×消費税1.08

2千万円の売却価格でおよそ70万円といったところです。

抵当権抹消登記の費用

先述したように、物件売却時には抵当権を外す必要があります。そこで抵当権抹消登記を行ないます。

抵当権抹消登記は、司法書士に依頼をするため、登記所(法務局)に納付する抵当権抹消の登録免許税と司法書士への費用が必要となります。

抵当権抹消の登録免許税は次のように計算できます。

抵当権抹消の登録免許税 = 物件の数 × 1,000円

投資用不動産がマンションの場合でも、部屋(建物)の権利に加えて敷地の権利があるため、マンション1戸でも1,000円ではなく、2,000円となります。

司法書士への費用は通常、1万5千円〜2万円といったところです。

売却益が出た場合の譲渡所得にかかる税金と確定申告

不動産の売却益は、税金計算では「譲渡所得」として扱われます。

譲渡所得 = 売却価額 - (取得費 + 譲渡費用)

取得費は、簡単に言えば、購入時に支払った代金や購入に伴って支払った費用です。

マイホームの場合は上記から3,000万円の特別控除額を適用することができますが、投資用不動産では適用することができません。税率は以下のように計算します。

| 区分 | 所得税 | 住民税 |

| 長期譲渡所得 | 15% | 5% |

| 短期譲渡所得 | 30% | 9% |

物件を売った年の1月1日現在で、投資用不動産の所有期間が5年を超える場合は「長期譲渡所得」に、5年以下の場合は「短期譲渡所得」になります。

投資用不動産売却のリスク要因

投資用不動産の売却といえば売却益ばかりに目が向きがちですが、リスクについても知っておく必要があります。

投資用不動産の現況

投資用不動産の売却益は比較的簡単に計算できます。ただ、売却後に追加で出費が必要になることもあります。問題になりがちなのは以下のような項目です。

- 賃借人がいた場合の敷金

- 瑕疵担保責任

敷金については、前述の「賃貸人の地位承継通知書及び同意書」で購入者(新賃借人)が負うことを明確にします。これがないと後でトラブルのもとになります。

瑕疵担保責任については、一定事項を「告知書」という形で購入者に告知しておきます。これは以下のような項目です。

- 雨漏り

- シロアリ被害

- 傾き

- 漏水

- 耐震診断の取得の有無

- インスペクションの実施の有無

など

告知書に事実を書いていない場合、損害賠償責任や契約解除といったリスク要因になります。

専門業者の重要性

不動産売却のタイミングを考え、後のリスクを最小限に抑えるためには、投資用不動産の専門業者に売買仲介を依頼するのがベストです。

大手不動産会社でも投資用不動産の買取りをする場合がありますが、例えばワンルームマンションの売却であれば高い利益を見込むことができず、新米社員にやらせるなど、あまり丁寧に動いてもらうえなかったという感想をもったオーナーもいました。

実績などを検討して依頼をするのが正しい投資用不動産の売却方法です。

あなたのマンション・アパートの価格が分かる